海运是世界最主要的运输方式,承运中国90%的对外贸易量,2017年全球集装箱海运量达到1.9亿TEU,同比增长5%,如此大的基数意味着1%的运价波动将带来海运市场数十亿的损益。

近年来各航线运价振幅均超过50%,对各大班轮公司的经营业绩带来巨大冲击,由此引发新一轮的兼并重组。

为有效缓解运价波动对企业的冲击,打破航运市场零和博弈的闭环,上海航运运价交易有限公司(SSEFC)旗下的上海出口集装箱(欧洲)运价衍生品将运价波动风险从航运群体转移至衍生品交易主体,不仅为庞大的货主、贸易商和班轮公司群体提供保值避险的运价风险管理工具,而且极大地丰富了航运产业的社会功能和经济意义。

欧线衍生品助推行业发展

欧盟是中国第一大贸易伙伴,每天都有大量的集装箱自东方港口出发,途径马六甲海峡和苏伊士运河前往汉堡、鹿特丹、安特卫普、弗利克斯托和勒阿弗尔等基本港,再经由铁路向内辐射欧洲大陆。全年远东-欧洲往返航线集装箱运输量达2290万TEU,周均运力供给超过40万TEU ,为世界三大班轮航线之一。

2017年欧洲航线运输市场复苏,得益于中欧经济回暖及班轮公司兼并重组等因素带来的供需矛盾减缓,运价年度均值创三年新高至872.8美元/TEU,同比上涨25.62%,但振幅依然达63.8%。市场人士对未来走势观点呈现分化,向上还是向下是永恒的主题。

在此历史机遇下,SSEFC的上海出口集装箱(欧洲)运价衍生品是以上海至欧洲基本港的运价指数作为基础标的,其他东方港口和欧洲港口依据波动相关性进行调整,涵盖远东-欧洲航线的交易,满足客户需要。

欧线运价衍生品特点

为更好地服务实体企业,上海出口集装箱(欧洲)运价衍生品具有五大特点。

第一,采用电子交易模式,打破信息壁垒,将交易商各方报价信息体现在电子盘上,充分发挥电子交易公开透明的特点。交易商可根据盘面报价变动情况及时了解价格走势变化,并根据自身观点进行博弈,形成均衡价格。该价格又将对实体企业未来经营规划起到指导作用,发挥运价衍生品价格发现功能。

第二,采用混合交收模式,以合同到期月的第三个指数发布日作为最后交易日。到期后,在优先采用指数现金交收的基础上,对于有实际运输需求的客户提供实际运力交收。指数现金交收以上海出口集装箱运价指数作为交收结算价结算依据,实现衍生品价格到期收敛于现货。对于进行现货交收的企业,也可通过现货交收申报,在衍生品市场寻找适配船期或箱位,在协商一致的前提下,进行实际运力交收。

第三,交收结算价采用合同到期月份的第一、二、三个上海出口集装箱运价指数对应的欧洲航线运价指数的算数平均价。该机制采用具有公信力的第三方价格指数作为结算依据,有效规避了以交易价格作为交收结算价所带来的价格偏离问题。三周算数平均也避免以单个指数结算出现交收日指数波动过大所产生交易风险。

第四,根据合同到期期限,逐月提高保证金比例。合同上市初期保证金比例为25%,交收月前一个月调整为30%,交收月当月进一步上调至40%,既考虑了交易的活跃性,也保证能有效控制交易风险。

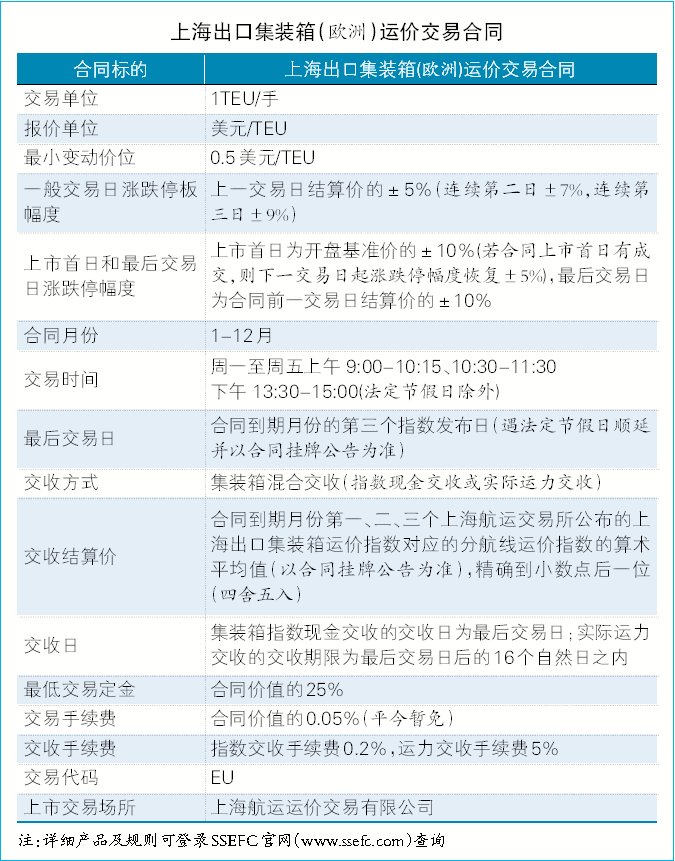

第五,采用涨跌停板制度。一般交易日以5%作为涨跌停板限制,遇到市场连续单边涨跌停,比例逐步扩大为7%和9%,通过更具有深度的报价范围,来寻找合理价位,发挥价格发现功能(见表)。

运价衍生品提供战略机遇

当前航运市场正面临变革,变革意味着机遇。新的商业模式、新的技术手段、新的市场环境不断挑战企业掌舵者的战略思维,只有把握眼前机遇,才能站在战略的制高点上。

在集装箱运输市场,运价衍生品的应用还处于初级阶段,各大班轮公司还在摸索、尝试的过程中前行。而在国际干散货运输领域则已经是成熟的商业模式,某大型跨国企业曾说过,其任何一笔现货交易都必须有对应的衍生品对冲风险,否则,宁可放弃该笔现货交易。这无疑值得集装箱运输市场参与者借鉴,谁先掌握运价衍生品的应用,谁将在后面多变的市场环境中占据战略优势。

来源:《航运交易公报》2018年第10期

沪公网安备 31011502019944号

沪公网安备 31011502019944号