尽管吞吐量排名仍在全球港口TOP2,但新加坡却不得不警惕"邻居们"的追击。垄断了中枢港宝座的新加坡港集装箱吞吐量增长缓慢,积极投资港口建设的印度尼西亚和马来西亚正不断缩小差距。而这一状况的背景是制造业的生产基地正在东南亚四处分散。东南亚货物港口的势力版图开始随之出现变化的苗头。

被动摇的宝座

日前,上海国际航运研究中心发布了2017年全球前二十大集装箱港口排名数据,新加坡位列第二,曾经与上海港在世界第一大港座次上激烈竞争的新加坡港,吞吐量当前已经被上海港轻松甩在身后。

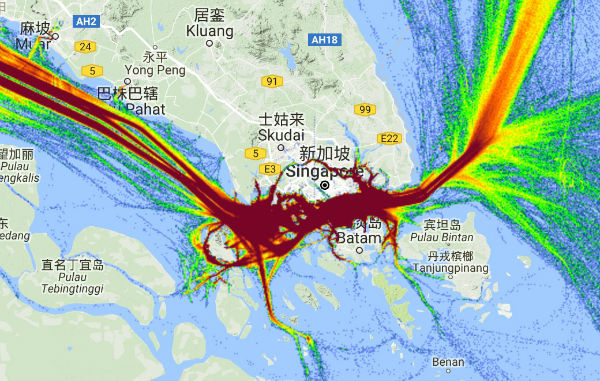

新加坡以高效为武器一直占据着东南亚中枢港的地位。世界银行的资料显示,新加坡港办理出口手续用时极短。加上周边国家的港口接纳大型船舶的能力有限,因此各地生产的产品全部聚集到新加坡进出口。

目前新加坡一家独大的局面将出现动摇。新加坡港2016年的集装箱吞吐量虽然仅次于上海,排名全球第二位。但与2010年相比仅增长8.6%,远远低于全球27.6%的整体涨幅。

新加坡以物流中心、贸易中心和金融中心著称于世。但支撑新加坡成为物流中心的新加坡港,货物吞吐量却在下跌,与上海港的差距骤然扩大。在全球最大港口的排行上,新加坡与上海激烈竞争。2010年新加坡的集装箱吞吐量被上海超越,退居世界第二,但在2015年之前两者悬殊并不大。

转折点出现在2015年。2015年新加坡港集装箱吞吐量为3092.23万箱,同比下跌8.7%;同一年,上海港集装箱吞吐量为3653.7万箱,同比增加3.55%。新加坡与上海的差距在2015年骤然扩大,仅为上海港的八成左右并一直维持至今未能反超。

新加坡经济也在同一年出现"滑坡"。2015年,新加坡以美元计价的GDP出现了近十年来的罕见下跌。2015年新加坡GDP为2927.39亿美元;与2014年相比减少近150亿美元。

而作为一个典型的外向型经济体,新加坡的经济与对外贸易有着密切的联系。自2012年起,新加坡的对外贸易增长就陷入了停滞状态。2015年其对外贸易额为6436.95亿美元,同比暴跌17.06%。这也使得其对外贸易额回到了2008年之前的水平。

受益于全球经济增速企稳,全球贸易环境有所改善,国际集装箱市场环境回暖升温,全球主要集装箱港口吞吐量增速表现亮眼,2017年全球前20的集装箱港口完成集装箱吞吐量3.35亿TEU,同比增速为5.6%,远高于去年1.7%的增速。

后来者抬头

一同上榜的还有马来西亚的巴生港和丹戎帕拉帕斯港,分别排第12位和第19位。尽管在名次上与新加坡相去甚远,但后来者追赶的步伐却不容小觑。

2017年11月中旬,4架高度超过55米的起重机投入使用。这些起重机负责把货物从船上卸载至码头,起重高度在东南亚最高,处理大型货物的能力得到提升。运营公司的董事长加勒比.穆罕默德表示,"这里是本地区最先进的港口"。

丹戎帕拉帕斯港于2000年开港,2016年的集装箱吞吐量排在全球第19位。从商业网点较为集中的新加坡开车到这里仅需不到1小时,货物运输成本比新加坡港便宜许多。相关人士表示,"海洋物流基地正在从新加坡一点点向外转移"。

东南亚的贸易额在过去几年增长超过10%,印尼的集装箱吞吐量增长53.7%,菲律宾和越南的增幅也超过40%。新加坡在整个东南亚的市场占比由2010年的40%降到了34%。

出现这种状况的原因有两个。一个是制造业选址的多样化,另一个是其他国家举全国之力兴建港口。这些国家计划构建即使不经由新加坡也可进出口的体制,并以物流成本较低为武器吸引制造业。

在东南亚地区,不少港口都是在超负荷运转。2014年菲律宾货物贸易出口增长10%,但其80%的货运需要进出马尼拉港,导致港口和附近交通设施持续超负荷运转,压力日增。东南亚地区不少港口存在效率不高的问题,在印尼、菲律宾等国尤为明显,未能把港口吞吐能力发挥到最大。地区各港之间协同作业能力不强,难以实现规模效应,也制约了整体航运能力的提升。

港口超负荷运转背后,折射出整个东亚地区生产分工的深化演变。当前,东亚地区生产网络继续深化演变,地区制造业不断向东南亚转移集聚,外部直接投资迅速增加,这些变化反映在不断蹿升的货物贸易额上。同时,东盟近年来接连同中、韩、日、澳、新西兰及欧盟等签署自贸协定,2015年底东盟共同体正式成立,都在推升东盟内外部航运量。

东南亚国家已经看到了这一点。印尼总统佐科一上台便提出规模庞大的计划,宣布在2020年前升级24座港口,将印尼建成亚太地区的海运中心。核心是计划在距印尼首都雅加达100公里的巴丁班建设新港。在港口周边有丰田汽车等入驻的工业园。港口总投资额为30亿美元,最早将于2019年开始部分运行。

菲律宾马尼拉港2014年筹资3.4亿美元,启动港口及周边设施升级工程。马来西亚投资4.3亿美元升级丹戎帕拉帕斯港。

引进了三星电子等大型工厂的越南也计划新建港口。在政府主导下,越南在北部的海防投资1200亿日元建港,力争2018年投入使用。该港的水深比周围现有港口都要深,便于大型船舶入港停靠。

泰国也计划扩大东部春武里府的港口,在2022年之前将吞吐量提高2.3倍。新加坡以外其他各国今后10年新增港口的吞吐量合计将和目前的新加坡港相当。

艰难的反超

后来者赶超的步伐也并非总是顺风顺水。2017年第三季度,巴生港集装箱吞吐量较上一年同期急降15.1%,仅为281万TEU。这一数据,是法国航运咨询机构Alphaliner在对全球200座港口中75%的集装箱码头进行调查后统计得出。

与巴生港形成鲜明对比,它的主要竞争者新加坡港和丹戎帕拉帕斯港的集装箱吞吐量同比增速分别达到9.9%和13.0%。

自2017年4月1日航运联盟重组运营以来,各家班轮公司调整挂靠港序,东南亚区域枢纽港格局发生变化。以亚洲-欧洲航线为例,新航运联盟更倾向选择新加坡港和丹戎帕拉帕斯港作为马六甲海峡的转运枢纽,巴生港港口业务遭到重创,2017年集装箱吞吐量下跌超过8%,排名下滑一位,被鹿特丹港反超。

马六甲海峡由新加坡港、丹戎帕拉帕斯港以及巴生港三港扼守,巴生港地理位置并没有新加坡港优越,而马来西亚本国港口丹戎帕拉帕斯港也在积极扩建。

上海国际航运研究中心港口研究室助理谢文卿分析表示:"从宏观角度来看,东南亚地区的枢纽港配置和结构并不算合理,在相对狭窄的空间内,三座枢纽港之间相互竞争的局面不适应行业发展,在马六甲海峡转运的货物,或许只需要1-2座港口进行聚集,之后再通过其他集疏运方式完成运输。"

新加坡并不想坐以待毙,已着手在西部工业园附近建设新港口。新加坡提出高达80亿美元的新港口建设规划,预计到2020年将该国港口吞吐能力扩大一倍。如果新港口在2025年之前投入使用,新加坡的港口吞吐量将增至目前的1.5倍。新加坡总理李显龙表示,"将稳固作为中枢港的地位"。

来源:北京商报

沪公网安备 31011502019944号

沪公网安备 31011502019944号